Com o aumento do Imposto sobre Operações Financeiras (IOF), anunciado recentemente pelo governo, a alíquota passou de 3% para 4,08% ao ano para pessoas físicas, e de 1,5% a 2,04% para pessoas jurídicas. O resultado é um aumento de 36% nesse imposto federal, que é cobrado sobre as operações financeiras realizadas pelos cidadãos e pelas empresas, encarecendo o custo do crédito.

A seguir, explicamos melhor o que é esse imposto, como ele pode afetar as finanças das famílias no atual momento e como reduzir o impacto do aumento em seu bolso.

O que é o IOF?

O IOF é um imposto governamental aplicado sobre alguns tipos de operações financeiras, em especial aquelas que envolvem crédito – e, neste caso, não se trata apenas do uso do cartão, mas de qualquer tipo de empréstimo e financiamento. De forma geral, o IOF incide sobre aquelas operações em que se espera o recebimento e/ou pagamento no futuro, ou seja, não imediato.

Nas finanças pessoais e familiares, o IOF é aplicado, por exemplo, quando há um atraso na liquidação da fatura do cartão de crédito, no uso do cheque especial, no pagamento de empréstimos ou em financiamentos de imóveis, entre outros.

Para empresas, a alíquota incide sobre operações como capital de giro e antecipação de recebíveis. Além, é claro, de empréstimos que podem ter sido feitos junto ao banco ou em financiamentos de bens móveis e imóveis, como carros ou salas comerciais.

Impactos do aumento no dia a dia e como reduzi-los

Se o IOF é um imposto que incide sobre pagamentos que deverão ser feitos no futuro, vale dizer que, quanto mais para frente se deixar para pagar algo, mais caro vai ficar o custo total da operação. Ou seja, quanto antes você conseguir quitar uma dívida, menos ela custará para o seu bolso. Mas, é claro, sabemos que as coisas não são assim tão simples. Por isso, se precisar de ajuda, confira onde buscar apoio para sair das dívidas.

Assim que conseguir quitar débitos em atraso, a recomendação é organizar as finanças para evitar cair no cheque especial ou no rotativo do cartão de crédito, uma vez que essas dívidas vão ficando maiores ao longo do tempo. Se você já entrou em um ciclo de dívidas, uma boa pedida é ler nossa matéria sobre o que fazer para nunca mais se enrolar com o cartão de crédito.

Para quem tem uma empresa, a ideia é parecida: além de tentar sair das dívidas antigas e manter-se longe de novas, evite trabalhar com operações que contam com a entrada futura de receita, como a antecipação de recebíveis, ou estipulam um pagamento adiante, que é o caso de empréstimos. Quanto mais próximo do presente puderem estar as operações financeiras, menor será o seu custo total.

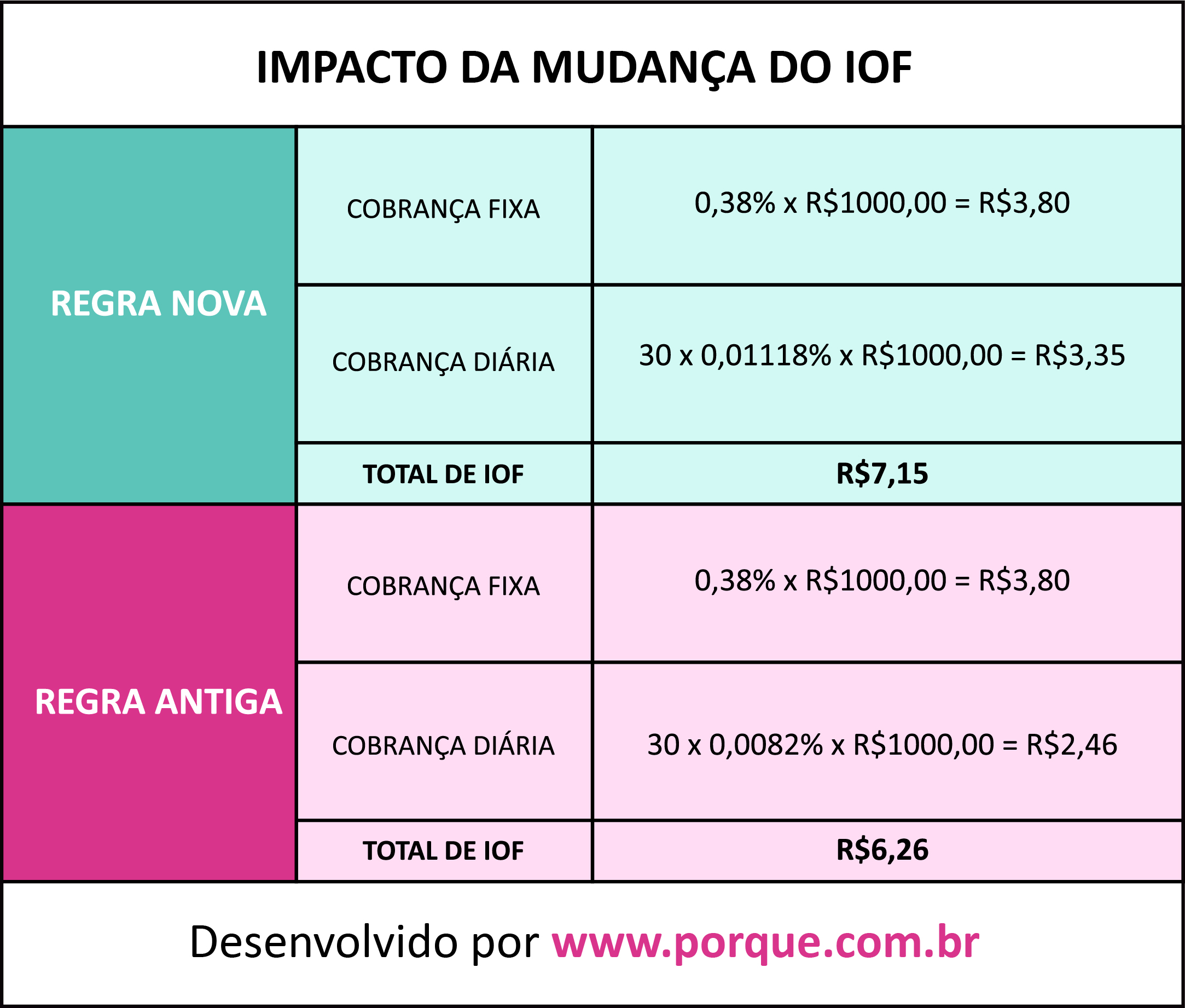

A tabela abaixo, feita pelos economistas do Porque.com.br para o Meu Bolso em Dia, simula qual seria o valor de IOF pago por uma pessoa que usou R$ 1.000,00 do cheque especial e só pagou essa dívida após 30 dias corridos. A cobrança do IOF acontece em duas partes: a primeira é uma tarifa fixa de 0,38% sobre o valor contratado, já a segunda é uma tarifa cobrada todos os dias até o cliente pagar pelo crédito.

Esta tarifa diária era de 0,0082% ao dia (3% ao ano) até 19 de setembro de 2021. A partir de 20 de setembro, seu valor subiu para 0,01118% ao dia (4,08% ao ano). O exemplo da tabela também vale para a contratação de um empréstimo pessoal de R$ 1.000,00 e para uma dívida de igual tamanho no rotativo do cartão de crédito.

É bom lembrar, que, ao entrar no cheque especial, além do IOF, você também paga juros, que hoje custam, em torno de 8% ao mês. Por isso, fique atento para manter as contas sempre sob controle.