A cobrança de impostos sobre aplicações financeiras é um tema que gera dúvidas entre muitos investidores e pessoas que querem começar a investir. Quais são os impostos cobrados, como é a incidência deles e qual o ganho real do investimento são algumas das perguntas mais comuns. Vamos responder a algumas delas. A primeira informação que você precisa saber é que existem apenas dois impostos sobre seus investimentos: o Imposto de Renda (IR) e o Imposto sobre Operações Financeiras (IOF).

Outro fator importante é que eles incidem apenas sobre os rendimentos que você obtiver e não sobre o valor total investido. De modo geral, a cobrança tanto do IR quando do IOF funciona em uma tabela regressiva, ou seja, quanto mais tempo você mantiver seu dinheiro investido, menor será a alíquota do imposto.

Tabela do Impostos de Renda por tipo de investimento

1. Tributação de Ações e opções de ações

No caso das ações, o imposto de renda incide sobre os rendimentos obtidos na venda dos papéis e deve ser calculado pelo próprio investidor e pago mensalmente.

#2. Os impostos da Renda fixa e fundos de longo prazo

Exemplos de títulos de renda fixa: Tesouro Direto, CRI (Certificado de Recebíveis Imobiliários) e CRA (Certificado de Recebíveis do Agronegócio). Nos fundos de longo prazo, o prazo médio dos títulos é superior a 365 dias.

#3. Fundos de curto prazo

Nesses fundos, cuja rentabilidade é associada, principalmente, à variação da taxa Selic ou do CDI, o prazo dos títulos é inferior a 375 dias e seu prazo médio é de 60 dias.

#4. Fundos de previdência

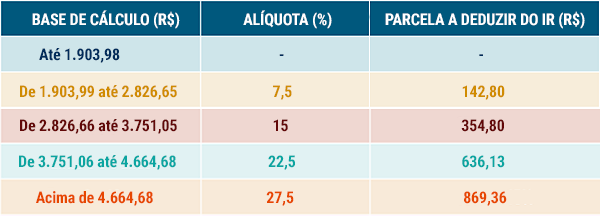

Os fundos de previdência possuem dois tipos de tributação: Progressiva ou regressiva.

Na tributação progressiva, o imposto incidirá sobre a renda conforme a tabela de IR vigente. Atualmente, ela é composta pelas seguintes faixas de tributação.

Já na opção de tributação regressiva, a alíquota do IR é aplicada de acordo com o período de permanência no plano, ou seja, quanto maior o tempo de contribuição, menor o IR.

#5. Fundos de ações

#6. Imposto sobre operações financeiras

A tabela do IOF abaixo vale para a maioria dos investimentos, e é cobrada caso o investidor faça saques antes dos primeiros 30 dias de aplicação.

Como fugir da mordida dos impostos por tipo de aplicação financeira

Agora que você já conhece as alíquotas dos impostos, vem a boa notícia: existem situações em que eles não são cobrados. Assim como a poupança, há investimentos que também são isentos de Imposto de Renda. São eles:

LCI:

Ao investir em Letras de Crédito Imobiliário (LCIs), você empresta dinheiro ao setor imobiliário e recebe juros por conta disso no futuro.

LCA:

Ao investir em Letras de Crédito Agrícola (LCAs), você empresta dinheiro ao setor do agronegócio e recebe juros por conta disso no futuro.

CRI:

Similares às LCIs, os Certificados de Recebíveis Imobiliários (CRIs) permitem que você empreste dinheiro ao setor imobiliário e receba juros por conta disso no futuro.

CRA:

Similares às LCAs, ao investir em Certificados de Recebíveis do Agronegócio (CRAs), você empresta dinheiro ao setor do agronegócio e recebe juros por conta disso no futuro.

Debêntures incentivadas:

Debêntures são títulos que empresas emitem para levantar dinheiro para financiar seus projetos. Quando investe nesses títulos, você empresta dinheiro para essas empresas e recebe uma taxa de juros pelo tempo que os recursos ficarem investidos. Fique de olho: há diversos tipos de debêntures, mas apenas as incentivadas são isentas de IR.

Ações:

Não, você não leu errado. Dá para investir em ações sem pagar IR. A variável que determina ou não a cobrança do imposto é o valor do lucro obtido na operação. Para volume financeiro de vendas de até R$ 20 mil ao mês, exceto nas operações de day trade, não há cobrança de IR.

Dividendos:

Algumas empresas oferecem o pagamento de dividendos para seus acionistas, como forma de tornar seus papéis (ações) mais atrativos. Os dividendos são uma fração do lucro da companhia e quem recebe essa remuneração não paga IR sobre ela.

Como calcular quanto vou pagar de IR?

Agora que você já entendeu a cobrança de impostos sobre investimentos, vamos entender como isso funciona na prática? Selecionamos dois exemplos de investimentos para demonstrar o cálculo da rentabilidade líquida, ou seja, o ganho real da aplicação.

O primeiro é um investimento muito comum para quem está começando: o Tesouro Direto. Vamos supor que você invista hoje R$ 1.000,00 no Tesouro Prefixado 2024 para resgatar sua aplicação daqui a três anos (rendimento de 12,61% ao ano). A estimativa é que seu investimento renda R$ 428,00, totalizando um valor de resgate de R$ 1.428,00 bruto, ou seja, sem descontar os impostos. Qual será seu ganho real nessa aplicação?

Lembra que só existem dois impostos que incidem sobre investimentos? O IR e o IOF. Nesse exemplo, como a aplicação será mantida por um período maior do que 30 dias, a cobrança de IOF é isenta. Entretanto, há cobrança de IR. Mas como ela funciona mesmo?

O primeiro ponto que você precisa atentar é que a cobrança é feita apenas sobre a rentabilidade (R$ 428) e não sobre o valor total (R$ 1.428). O segundo ponto é por quanto tempo a aplicação foi mantida: no caso, mais de 721 dias. Consultando a tabela do IR, a alíquota do imposto para esse período é de 15%.

Agora é hora da matemática: 15% de R$ 428 é R$ 64,20. O ganho líquido desse investimento, portanto, é calculado subtraindo R$ 64,20 de R$ 1.428. O resultado é R$ 1.363,79. Lembrando que aqui ainda precisa abater 0,25% por ano, ou R$ 7,50 de taxa cobrada pela bolsa de valores, o que gera um líquido de R$ 1.356,29. Para efeito de comparação, se você colocar R$ 1.000 na poupança por três anos, a expectativa, considerando a atual taxa da Selic (7,75%) é que você chegue lá com ganhe R$ 1.171,73.

Como calcular quanto vou pagar de IOF?

O segundo exemplo é de um investimento em renda fixa privada: a LCI. Vamos supor que você tenha investido R$ 10.000 nesse título, mas precisou resgatar o dinheiro 20 dias depois. O valor resgatado foi de R$ 10.100, sendo R$ 100 de lucro. Qual seu ganho real sobre a aplicação?

É necessário descontar os impostos. A LCI é isenta de IR, então você não precisa se preocupar com isso dessa vez. Mas como o resgate do investimento foi feito antes de 30 dias, há incidência de IOF.

Consultando a tabela desse imposto, a alíquota para esse prazo é de 33%. Fazendo a conta: 33% do rendimento (R$ 100) é R$ 33. Para calcular a rentabilidade real, basta subtrair R$ 33 do lucro (R$ 100). O resultado é R$ 67.

= = =

Matéria publicada em 04 de setembro de 2020 e atualizada em 05 de novembro de 2021