Você tem o hábito de manter um controle financeiro? Ter tudo na ponta do lápis é o segredo para conquistar uma boa saúde financeira e realizar nossos sonhos. Com tudo bem organizado, fica mais fácil ter uma visão panorâmica do dinheiro, entendendo melhor se as entradas e saídas de dindim e se as decisões financeiras que tomamos no dia a dia estão alinhadas aos nossos projetos de vida.

Para facilitar essa organização, o Meu Bolso em Dia, programa de educação financeira da FEBRABAN (Federação Brasileira de Bancos), oferece 8 planilhas gratuitas, que podem ser personalizadas de acordo com as suas necessidades e metas, ajudando você a montar um orçamento adequado ao seu momento, a descobrir se saber se vale antecipar parcelas de empréstimos e financiamentos, a decidir se aluga ou compra um imóvel ou, ainda, se escolhe o Tesouro Selic ou a poupança na hora de investir.

Organize seus gastos pessoais

Quanto você precisa economizar para ter independência financeira e viver bem no futuro? Temos uma planilha que ajuda você nisso também. Para o orçamento pessoal e familiar, estão disponíveis quatro ferramentas para pessoas com diferentes perfis: uma bem completa, outra mais simplificada, uma para estudantes e outra para aposentados e pensionistas. O melhor é que, além de gratuitas, elas são fáceis de usar.

8 modelos de planilhas para organizar seus gastos pessoais

Mesmo que você não seja lá muito amigo do Excel, não se preocupe. As fórmulas vêm prontas. Basta inserir os números em cada campo; os cálculos são feitos automaticamente pelas planilhas. Conheça, a seguir, cada uma delas e confira um passo a passo para usá-las e planejar as suas conquistas sem complicação.

1. Planilha para orçamento pessoal e familiar

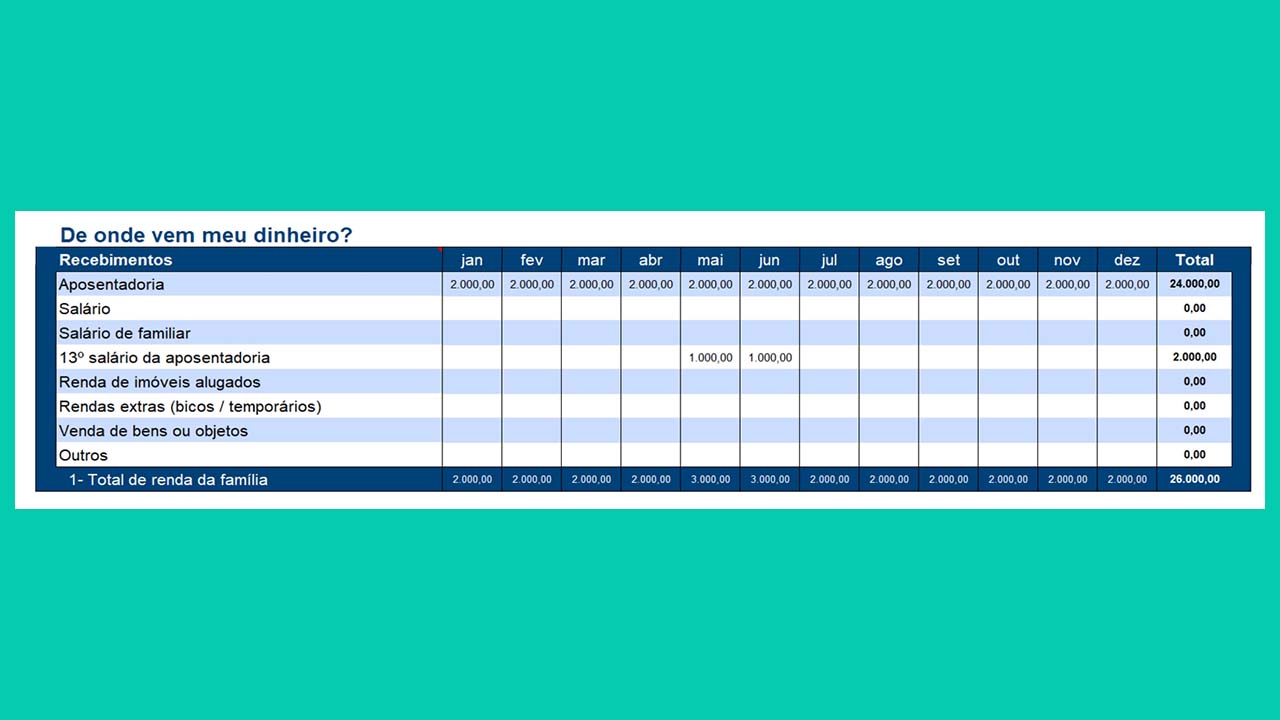

Bem completa, com tudo o que você precisa para cuidar de suas finanças sem deixar escapar nada. Basta fazer o download, salvar em seu computador ou celular e preencher. O primeiro passo é apurar a renda líquida, ou seja, quanto você efetivamente recebe todo mês. Isso é especialmente importante para quem trabalha por conta, mas também é muito útil para assalariados, por conta dos descontos em folha.

Preencha todos os campos que fizerem sentido para o seu caso. A planilha calcula a sua renda mensal, mostrando o total acumulado no ano na data de preenchimento. Elaconta com diversos campos prontos para serem preenchidos, mas você também pode editá-los de acordo com a sua realidade. Se você é uma pessoa solteira, por exemplo, pode deixar o campo de “Salário do cônjuge” zerado. Ou então, mudar o nome deste item para outro que faça sentido para você ("Dinheiro das vendas", por exemplo, se você comercializa algum produto ou serviço).

O segundo passo é preencher uma outra tabela, com todas as despesas mensais. Lembre-se de distribuir os gastos da fatura do cartão de crédito nas diferentes categorias. Exemplo: se você pagou a gasolina com cartão, inclua esse gasto na categoria "transporte" e na linha "combustível".

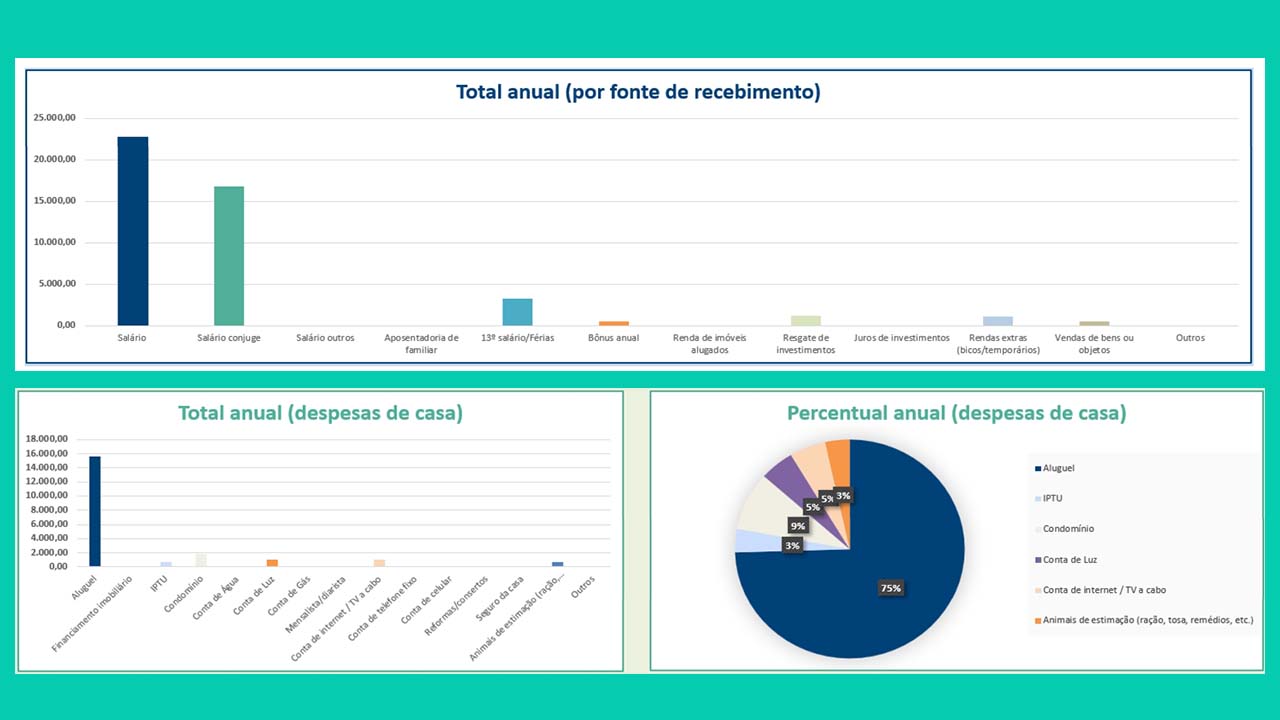

Veja um exemplo dos resultados com esses dois passos preenchidos:

Você também pode visualizar graficamente os dados que preencher. Para isso, após inserir as informações, selecione a aba “Veja os dados em forma de gráfico”, no rodapé da planilha.

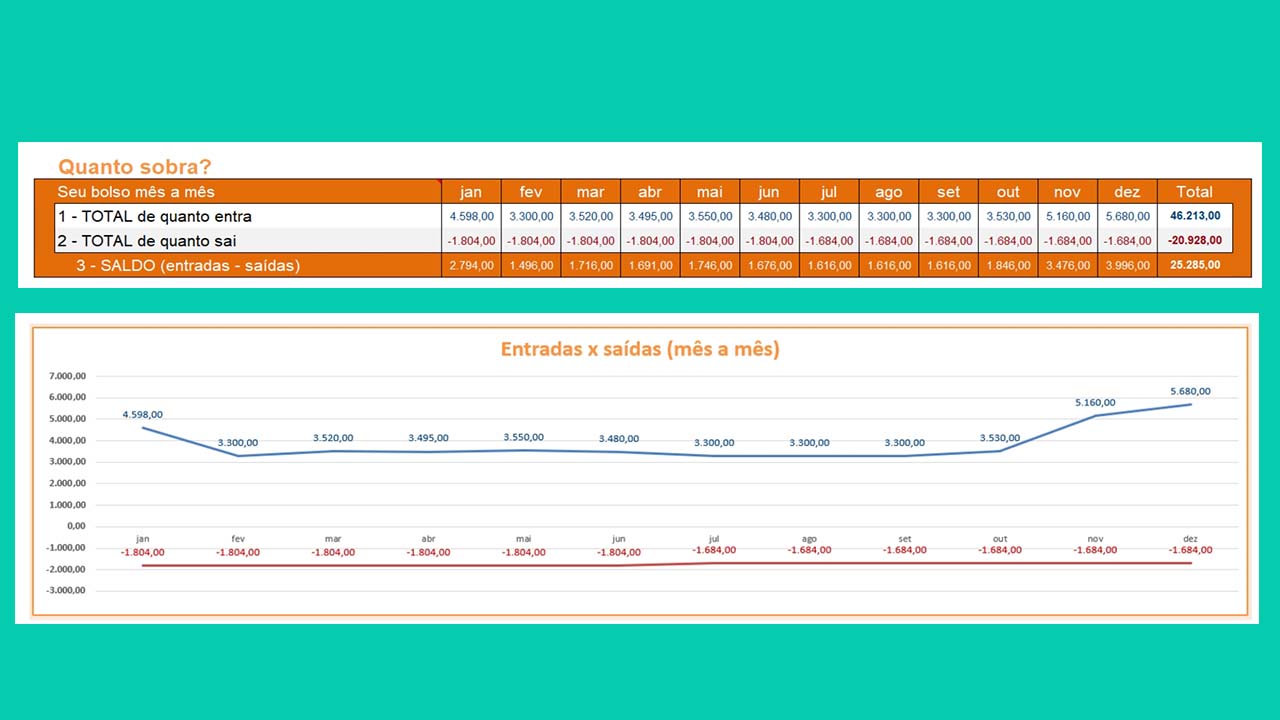

Com tudo preenchido, a planilha automaticamente irá mostrar a você quanto dinheiro sobra mensalmente, permitindo uma visão completa de sua situação financeira. Ela pode ser vista na tabela (exemplo abaixo) ou, então, em gráfico, na aba “quanto sobra” da planilha.

2. Planilha de orçamento simplificada

Se você prefere organizar sua vida financeira pessoal de um jeito bem prático, a planilha de orçamento simplificada pode ser a melhor para você. Mais enxuta, ela traz os ganhos e gastos mais comuns da família brasileira. A lógica é a mesma da planilha orçamentária completa; a diferença é que aqui você encontra uma versão reduzida.

Preencha, primeiro, todo o dinheiro que entra no mês e, depois, todos os gastos. A planilha faz o cálculo automaticamente para você, mostrando quanto dinheiro sobra ou falta cada mês. Ela também tem uma aba que possibilita visualizar os dados na forma de gráfico.

3. Planilha para estudantes ou primeiro emprego

A prosperidade financeira tem uma regra básica: quanto mais cedo você começar a poupar, menor será o esforço que precisará fazer ao longo da vida para juntar o dinheiro necessário para realizar seus projetos. E fazer o orçamento é o primeiro passo para isso. Use nossa planilha do estudante ou primeiro emprego para começar a se organizar desde já.

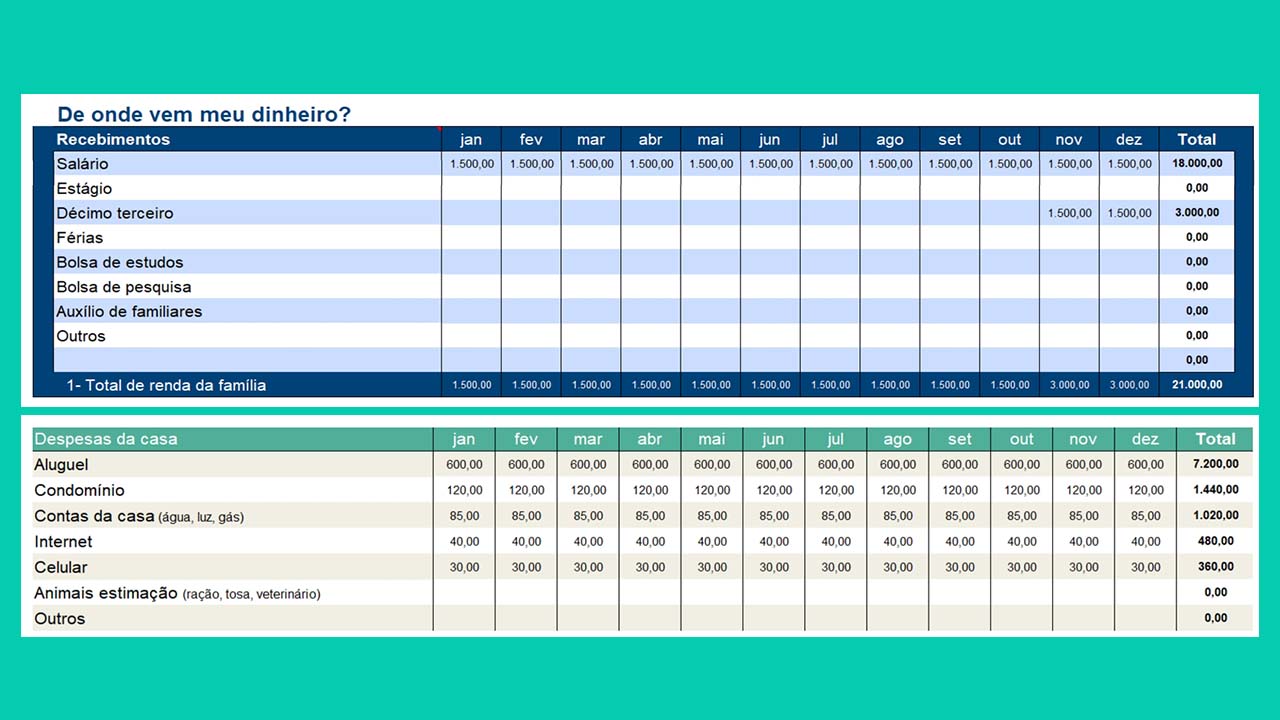

Ela é a ideal para quem ainda está em fase de formação ou dando os primeiros passos na vida profissional, com campos de ganhos (salário, bolsa de estágio ou mesada) e gastos adequados à realidade de um jovem adulto. A maneira de usar é a mesma das duas planilhas anteriores: comece preenchendo mensalmente os campos com todo dinheiro que você recebe.

Depois, é hora de listar suas despesas. Lembre-se de não deixar nada de fora: anote desde os gastos grandes, como aluguel e mensalidade da faculdade, até os menores, como a ida ao barzinho, compra de presentes e lanches do dia a dia. Distribua os valores nas categorias que fazem sentido para a sua realidade, deixando em branco o que não se aplica a você. No final, a planilha faz as contas para você, mostrando um balanço de quanto você gasta por mês, onde você mais gasta, e quanto dinheiro sobra.

Veja um exemplo abaixo:

4. Planilha para aposentados e pensionistas

Como os gastos costumam ser maiores e a renda menor nessa fase da vida, é ainda mais importante manter uma boa organização financeira. A planilha para aposentados e pensionistas é uma mão na roda para isso.

Ela foi pensada para quem quer ter controle das despesas mais comuns nessa fase da vida. A forma de preenchimento é a mesma das planilhas anteriores. A diferença está nos campos dos recebimentos, adaptados à realidade de quem vive da aposentadoria pública ou privada. Veja um exemplo:

5. Simulador: alugar ou financiar um imóvel?

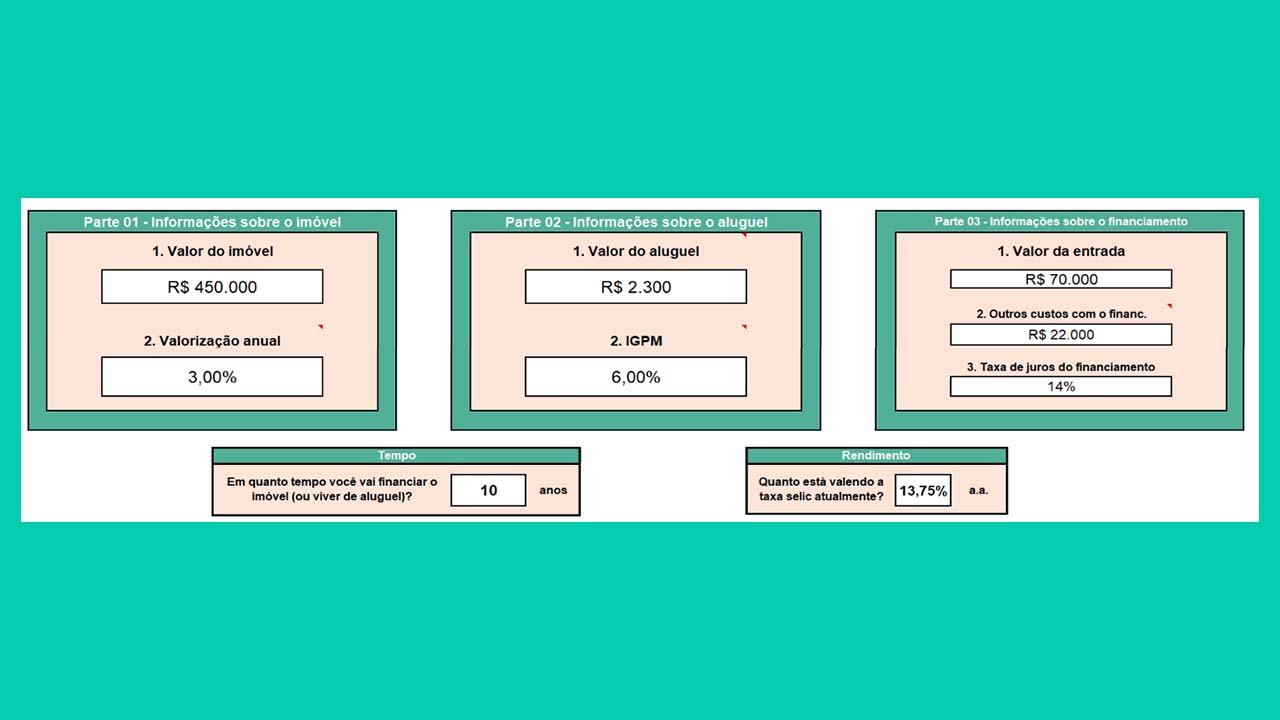

Aí está uma dúvida muito comum: já é hora de financiar a casa própria ou compensa mais ficar no aluguel por mais algum tempo enquanto acumula mais dinheiro para realizar esse sonho? Com a planilha de cálculo do aluguel x financiamento, nós ajudamos você a simular as duas situações, para entender qual é a mais adequada para você nesse momento.

Para isso, basta preencher as informações solicitadas na aba “informações sobre o imóvel”. Complete todos os campos que estão em branco, de acordo com as informações solicitadas. No exemplo abaixo, consideramos um imóvel de R$ 450 mil, com valorização anual de 3% e prazo de financiamento de 10 anos, valor de entrada de R$ 70 mil, taxa de juros de 14% e taxas adicionais de R$ 22 mil. E, para comparação, consideramos um aluguel de R$ 2.300 com IGPM de 6%. Veja como ficou o resultado:

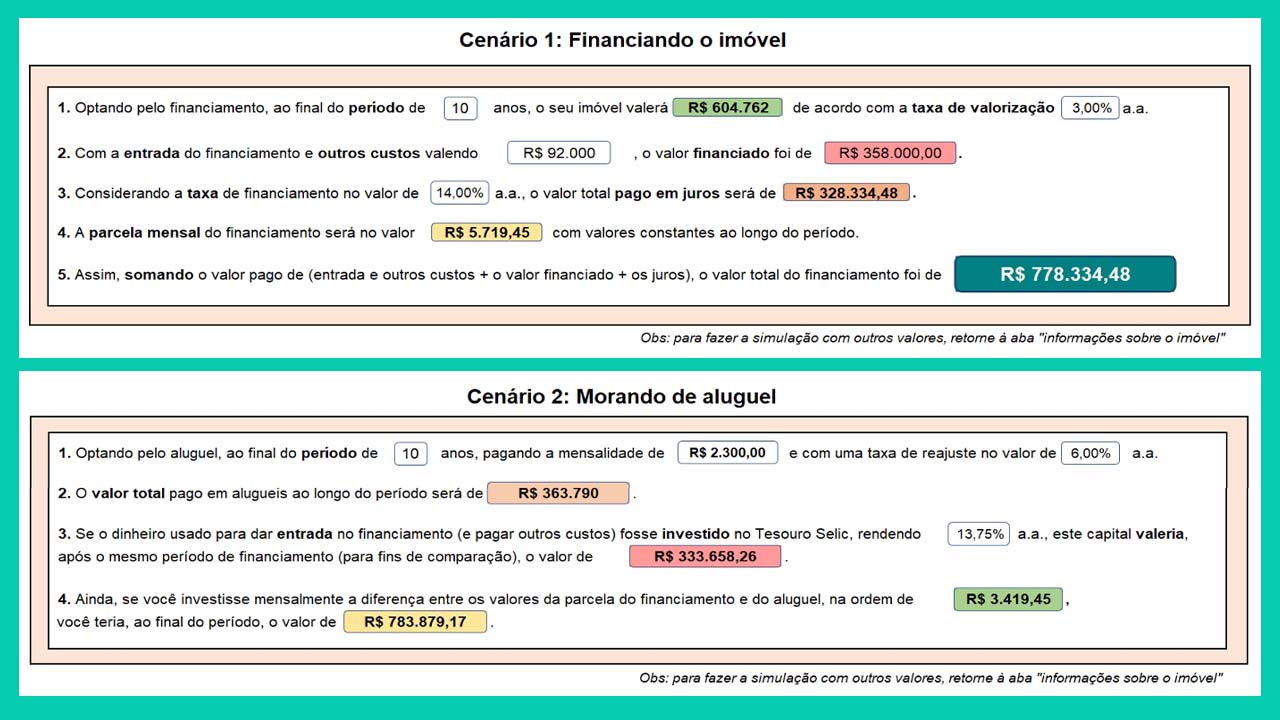

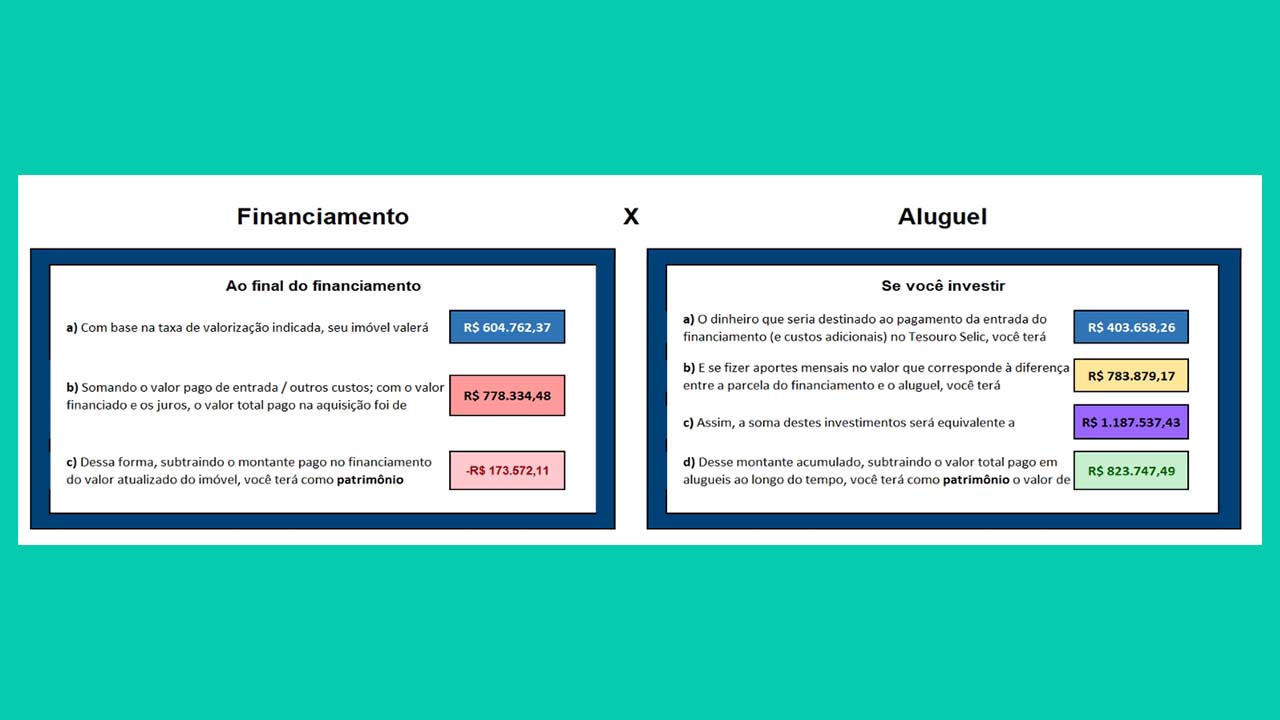

Após inserir os dados solicitados, a planilha faz todos os cálculos para você e apresenta os valores que você gastaria em cada cenário. De acordo com o exemplo acima, veja como ficaria caso a pessoa decidisse financiar ou alugar um imóvel:

Para facilitar, a planilha também mostra graficamente as duas opções. Em alguns casos, você verá que vale mais a pena pagar aluguel e investir o dinheiro que seria usado no financiamento. Em outros, financiar pode ser a opção mais vantajosa:

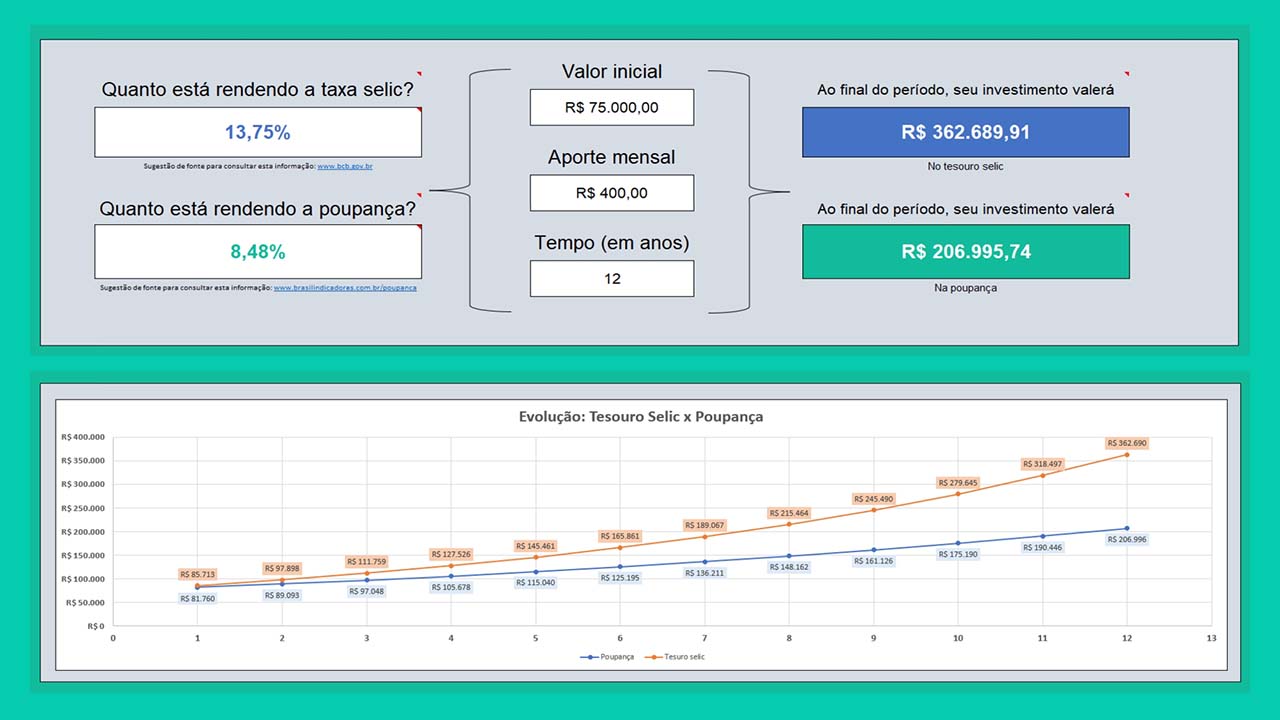

6. Tesouro Selic ou poupança: qual é a melhor opção de investimento hoje?

Se você vai aplicar ou já tem dinheiro investido no Tesouro Selic ou na poupança e quer saber qual oferece a melhor rentabilidade hoje, esta planilha é para você. Para usá-la, o primeiro passo é ir para a aba “o que rende mais hoje” e preencher as taxas de rentabilidade atuais nos espaços indicados. Ali, você também deverá completar os espaços em branco com informações sobre o seu investimento.

Coloque o valor inicial, caso você já tenha um dinheiro guardado, o valor de aporte mensal - ou seja, quanto irá aplicar por mês - e o período de duração do investimento. Com isso, a planilha já calcula para você qual das duas opções é mais vantajosa.

Clicando na aba “evolução” da planilha, você pode ter uma visão em formato de gráfico sobre como ficaria o rendimento no Tesouro Selic ou poupança ao longo dos anos. Se desejar fazer uma nova simulação com outros valores, basta voltar para a aba “o que rende mais hoje” e alterar os dados preenchidos.

Veja o exemplo de uma pessoa que possui um valor inicial de R$ 75 mil e deseja investir R$400 por mês, durante 12 meses:

7. Simulador: quitação antecipada de empréstimo e financiamento pela tabela Price

Recebeu um bônus, o 13º salário ou teve qualquer outra entrada de dinheiro e está em dúvida sobre o que é melhor, quitar parcelas do financiamento ou investir e deixar o dinheiro rendendo em alguma aplicação? A planilha de quitação antecipada de dívidas vai ajudar você a entender qual é a melhor opção.

Com ela, você pode simular o pagamento antecipado de parcelas ou financiamentos contratados pela tabela Price, ou seja, com parcelas fixas. Basta seguir as orientações e preencher os campos com as informações solicitadas: número total de parcelas, valor da parcela, valor total do empréstimo, quantidade de prestações a serem pagas e as taxas de juros.

A seguir, a planilha devolve para você o resultado, mostrando a economia que você irá fazer caso pague antecipadamente aquele número de parcelas ou o valor total. Isso porque, de acordo com a lei, ao pagar antes, você tem direito à redução proporcional do juros e encargos financeiros.

Apurado o resultado, o passo seguinte é falar com o gerente de seu banco e fazer a estimativa do rendimento que você teria caso decidisse por aplicar o dinheiro, em vez de quitar. Analise os valores e decida pelo que for mais benéfico para você.

Agora, caso deseje simular uma quitação parcial, é necessário preencher o número de parcelas a antecipar, no campo indicado na “Situação 2”. Com isso, a planilha automaticamente faz o cálculo para você.

Usando a planilha, simulamos a quitação de parcelas de um financiamento imobiliário de R$ 358.000, com parcelas fixas e pago em 120 meses, com juros anual de 14% e juros mensais de 1,16%. Nessa simulação, consideramos que ainda restam 50 parcelas pendentes. Com esses dados, a planilha calculou automaticamente qual seria a economia gerada com a quitação total do empréstimo.

Na situação 2, simulamos como ficaria a antecipação de 3 parcelas. Veja como ficaram os dois cenários:

# IMPORTANTE: os resultados obtidos na planilha são meramente informativos. É imprescindível analisá-los e compará-los com aqueles apresentados pela instituição financeira em que você contratou. Fale com a área de investimentos de seu banco e compare, também, com a projeção de rentabilidade caso opte por investir o dinheiro em vez de quitar parcelas ou o total do empréstimo.

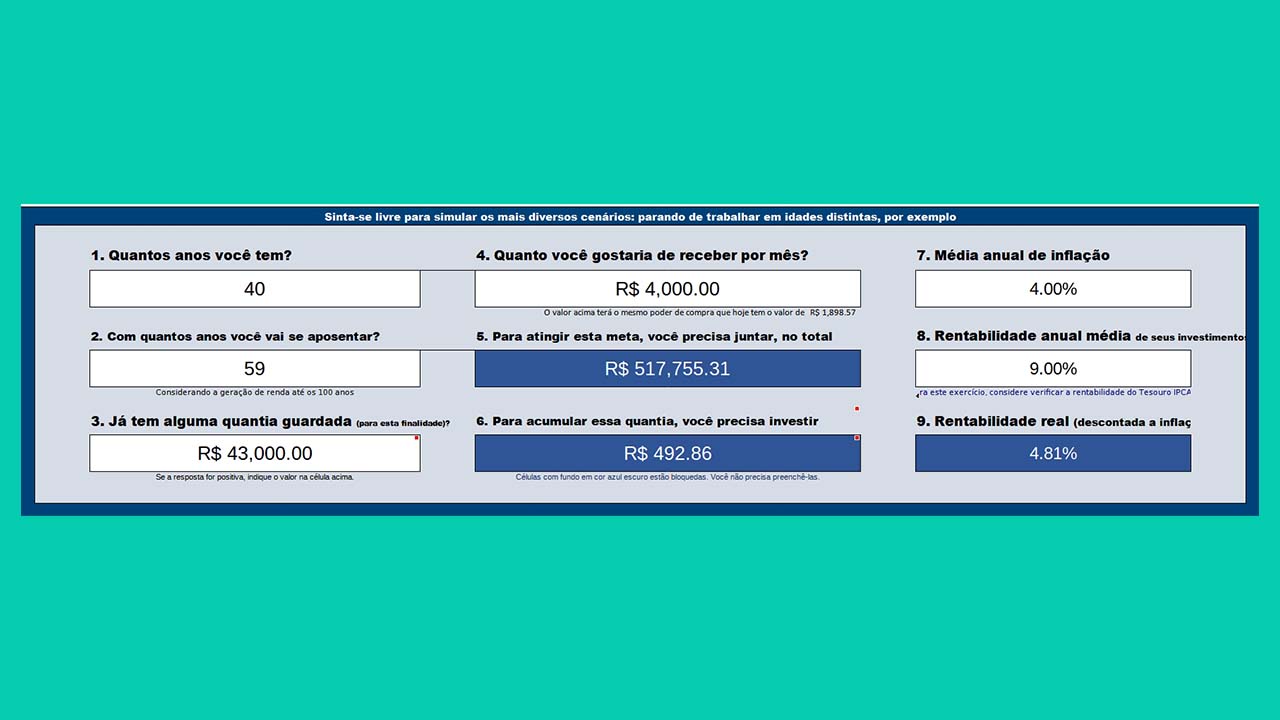

8. Planilha para planejamento da independência financeira

Como se organizar para conquistar a sua independência financeira na data que você almeja? Nossa planilha ajuda a descobrir quanto você precisará investir para realizar seus objetivos.

Comece preenchendo os campos em branco com as informações sobre sua idade e com quantos anos pretende se aposentar ou viver de renda. Se você já possui uma quantia guardada, preencha também o valor. Indique, ainda, quanto você gostaria de receber, por mês, quando se aposentar, a média anual da inflação e a rentabilidade média de seus investimentos.

Com esses dados, a planilha irá mostrar a quantia de dinheiro que você precisa juntar para alcançar seu objetivo e quanto você precisará investido mensalmente para isso. Veja, abaixo, um exemplo de uma pessoa que tem hoje 40 anos e deseja se aposentar quando chegar aos 59 anos, considerando que ela já possui R$ 43 mil investidos e pretende ter uma renda mensal desejada de R$ 4 mil quando de parar de trabalhar:

Gostou dessas ferramentas? No Meu Bolso Em Dia, você ainda encontra listinhas gratuitas para ajudar você a se organizar e muito conteúdo sobre educação financeira. Não deixe de conferir!

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)